Блог компании Иволга Капитал |Портфель Акции / Деньги (26,8% за 365 дней). Где деньги правят бал

- 19 января 2024, 07:00

- |

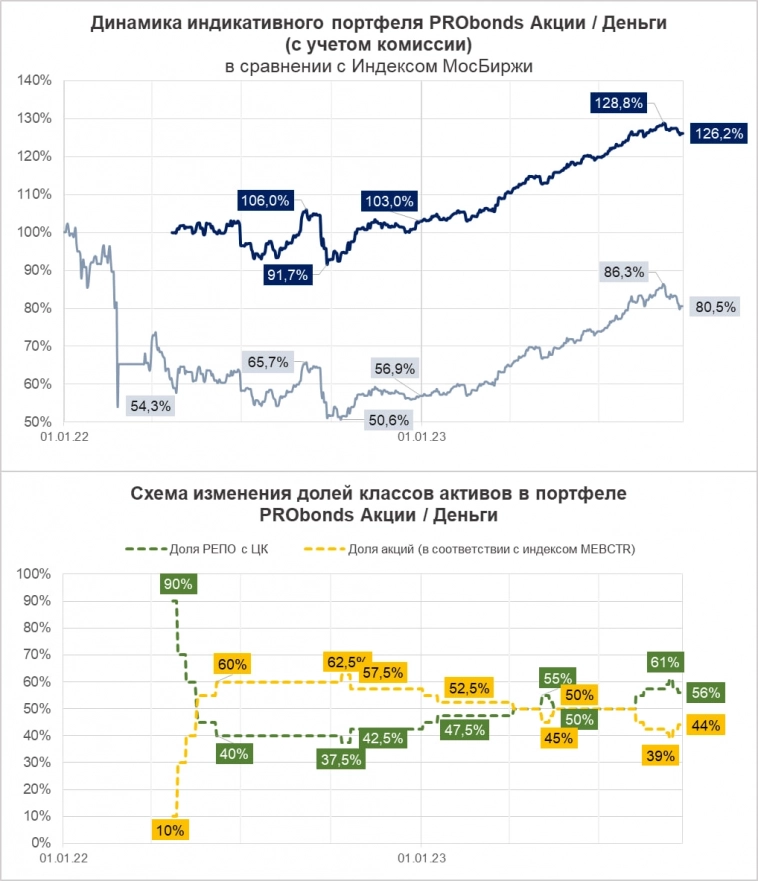

Публичный портфель PRObonds Акции / Деньги закрыл второй год своего ведения лучше, чем первый: итог 2023 года – 26,6% против 3% в стартовом 2022-м.

В лоб сравнивать портфель с рынком российских акций не очень корректно. Все-таки волатильность портфеля категорически ниже (по крайней мере, стала). Да мы и не стремимся к экстремальным результатам, предпочитая резким движениям спокойные. Но по совокупности 2 лет имеем среднегодовую доходность 15%, и это лучший результат среди наших портфелей за эти 2 года. Один из которых оказался, мягко говоря, непростым.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог компании Иволга Капитал |Планы на год. Акции

- 28 декабря 2023, 06:53

- |

У нас есть портфель Акции / Деньги. И за 2022-23 годы он принес 30% (или 14% годовых в среднем).

В апреле 2022 портфель был запущен с идеей заработать на отходе российского рынка от СВО-шока и супернизких оценок капитализации. А слабый на перспективу рубль и запирание капитала внутри страны должны были поддержать тренд восстановления.

В чем-то предположения оправдались. Хотя рост рынка начался только в конце 2022 года. И закончился всего 9 месяцев спустя.

Что мы имеем сегодня? Достаточно жесткую ДКП. Особенности с соблюдением прав собственности. Отсутствие внешних инвестиций при все-таки сохранении оттока капитала. Среднюю дивидендную доходность рынка последние 2 года в 6-8% годовых, которую можно переносить и на следующий год. И пока что еще короткий срок трендового роста фондового рынка, если это тренд (глядя на долларовый Индекс РТС, засомневаешься).

В общем, как-то всё неоднозначно. Особенно на фоне денежного и облигационного рынков, где при минимуме загадок и волатильности доходности сейчас от 16-22%.

( Читать дальше )

Блог компании Иволга Капитал |Рынок и портфель российских акций. Иранский сценарий в действии

- 12 декабря 2023, 06:56

- |

Индекс МосБиржи все-таки сдал позиции под нажимом ключевой ставки и денежного рынка. И стабильного уже 4 месяца рубля.

Иранский сценарий в действии: ослабление нацвалюты раскручивает фондовый рост, укрепление (и всё остальное) – останавливает. Укреплению Банк России в пятницу (обновление ключевой ставки, сейчас 15%) может добавить сил.

Да и корректироваться есть куда. Индекс МосБиржи и сейчас на 40% выше, чем был в начале года. Выраженный в долларах Индекс РТС вырос всего на 8%. Хотя добавим дивиденды, еще около 7%. И в целом, тоже неплохо. Если не смотреть на его схлопывание почти вдвое с осени 2021.

Нынешнее снижение рынка кажется обоснованным. И кажется, не имеет большого потенциала.

И предположим, всё однажды вернется в некий тренд повышения. Перспективы останутся туманными. Мажоритарий рынка в лице государства свел большинство отечественных акций к потоку дивидендных платежей. Где перспективы, роста ли котировок, перспективы ли вообще – это что-то не про сейчас, не всерьез.

( Читать дальше )

Блог компании Иволга Капитал |Вспомним о трендах. ОФЗ, золото, российские акции, рубль

- 22 ноября 2023, 07:00

- |

ОФЗ. Во-первых, нас не очень притягивала покупка российского госдолга. И когда котировки ОФЗ (индекс RGBI) полезли вверх, удивиться мы удивились, но пропустили возможность мимо. Во-вторых, этот взлет цен, на старте которого в него мало кто верил (мы были в большинстве), напомнил рыночную истину: если движение цены для вас (и не только) неожиданно, оно, скорее, продолжится. Так что с теоретической точки зрения всё равно полезно. Возвратятся к падению котировки ОФЗ, вероятно, не скоро. Даже при доходностях ниже 12%. Зато в купе с крепнущим рублем ставят под большой вопрос возможности новых повышений ключевой ставки.

( Читать дальше )

Блог компании Иволга Капитал |Деньги дешевы - акции растут. Деньги дороги...?

- 15 ноября 2023, 06:50

- |

Когда деньги дешевы, акции растут, когда деньги дороги, акции падают.

Если логика верна, то перспективы отечественного рынка акций не радужны. Вооружившись ей и предположением, что ключевая ставка 10%+, а то и 15%+ с нами надолго, можно достроить вправо график Индекса МосБиржи. На одной с ним иллюстрации приведена ставка РЕПО с ЦК (стоимости денег).

Нет и противоречия в том, что на акции (в соответствии с Индексом голубых фишек МосБиржи) приходится всего ~45% от активов публичного портфеля PRObonds Акции / Деньги. Остальное – деньги в том самом РЕПО с ЦК, где эффективная ставка размещения перешагнула вверх 15% годовых.

( Читать дальше )

Блог компании Иволга Капитал |Сводный портфель PRObonds (14,8% за 12 мес.). И почему нужно быть консервативными

- 08 ноября 2023, 07:11

- |

Недавно мы заговорили о сводных портфелях, когда в одной корзине оказывается несколько базовых портфелей PRObonds.

Решили оставить и отдельно вести только один – Сводный портфель PRObonds.

Это 3 наших базовых стратегии в равных частях: портфели PRObonds ВДО, РЕПО с ЦК и Акции / Деньги.

Веса частей в сводном портфеле не меняются. Потому что каждая в отдельности должна быть прибыльной.

Идея портфеля ВДО – постоянное слежение за списком высокодоходных бумаг и быстрый сброс того, что по той или иной причине перестало нравиться.

Идея портфеля Акции / Деньги – балансирование между акциями как классом активов (для этого мы берем состав Индекса голубых фишек МосБиржи и веса бумаг внутри него не меняем) и денежным рынком. Если акции, по нашему мнению, имеют потенциал роста, их в портфеле больше. Если наоборот, их меньше. Сейчас меньше, но в первую очередь из-за стоимости денег.

Идея портфеля РЕПО с ЦК (его пора переименовать в портфель ликвидности) – размещение денег напрямую в инструментах денежного рынка. В какой-то момент на часть этих денег будут куплены облигации.

( Читать дальше )

Блог компании Иволга Капитал |Портфель Акции / Деньги. Игра, где сложно проиграть и несложно выиграть

- 31 октября 2023, 07:11

- |

Портфель PRObonds Акции / Деньги в отличие от других наших портфелей существует только на бумаге. Остальные портфели реализованы в доверительном управлении. Возможно, это свойство концепта, но Акции / Деньги заметно лучше прочих (ВДО и РЕПО с ЦК). +30% за 1,5 года. Или 3% в 2022 году и 26% в нынешнем.

С августа он еще и находится в состоянии, когда, как представляется, проигрывать сложнее, чем выигрывать. Совокупная доля акций не достигает 50%. И зачем бы ей быть больше при такой стоимости денег. Основные активы – денежный рынок. Где ставка вчера ушла к эффективным 15,3%. На выходе неваляшка: если акции падают, результат это уменьшается слабо, если растут, портфель заметно прибавляет.

( Читать дальше )

Блог компании Иволга Капитал |Портфель PRObonds Акции / Деньги (36%/28% за 12/18 мес.). Дотянуться до

- 10 октября 2023, 07:15

- |

Блог компании Иволга Капитал |Рынок вечно заставляет готовиться к том, чего не происходит. О коррекции рынка акций в приложении к нашему портфелю Акции / Деньги

- 25 сентября 2023, 07:07

- |

В пятницу рынок акций внезапно пошел вверх.

Для кого-то предательски внезапно. Аудитория настроилась на снижение. И деятельно готовилась. Как постоянно случается, рынок решил иначе.

Мы сокращали совокупный вес акций в портфеле PRObonds Акции / Деньги и до, и в течение сентябрьского снижения. Что позволило при снижении Индекса МосБиржи на -5,6% (от максимума 4 сентября до закрытия пятницы 22 сентября), потерять всего -2%.

( Читать дальше )

Блог компании Иволга Капитал |Портфель PRObonds Акции / Деньги (21% за 12 мес.): денег стало меньше, но на самом деле их нет. И открытие Америки

- 18 сентября 2023, 07:21

- |

Результаты портфеля PRObonds Акции / Деньги: 21,4% за 12 месяцев, 3% в 2022 году и 24,5% с начала 2023 года.

Результат отклонился вниз, коррелируя с коррекций рынка отечественных акций. Впрочем, Индекс МосБиржи за 2 недели -3,6%, портфель – -1%.

В день третьего подряд подъема ключевой ставки (теперь до 13% с 12%) совокупный вес акций в портфеле был увеличен с ~39% до 42,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал